Herbert Frommes Kolumne Der Rückversicherer Munich Re hat am 8. August 2025 seine Halbjahreszahlen bekannt gegeben, die in etwa den Markterwartungen entsprachen. Dabei änderte die Gesellschaft den Ausblick zum erwarteten Umsatz in der Schaden- und Unfall-Rückversicherung. Das reichte für einen deutlichen Absturz des Aktienkurses. Auch wenn er übertrieben gewesen sein dürfte, zeigt der Preisverfall doch, wie nervös die Munich-Re-Aktionäre inzwischen sind. Nach 14 positiven Jahren steht der Rückversicherer vor unruhigen Zeiten.

Archiv ‘Aktienkurs’

Allianz-Aktie auf Talfahrt

Nach einem langen erfolgreichen Lauf hat die Allianz-Aktie in den vergangenen zwei Wochen 8 Prozent verloren, während der Dax um 3,5 Prozent zulegte. Aktuell steht das Papier bei 346,70 Euro. Am Dienstag geriet es erneut unter Druck, nachdem die Investmentbank Goldman Sachs ihre Einschätzung der Aktie von „Kaufen“ auf „Neutral“ abgesenkt hatte. Die Analysten von Berenberg sehen dagegen noch viel Potenzial und bleiben bei ihrer Kaufempfehlung.

US-Zölle treffen auch Versicherer

Exklusiv Die von US-Präsident Donald Trump verhängten Zölle auf Importe in die USA haben weltweit für Unruhe gesorgt und die Aktienmärkte auf Talfahrt geschickt. Für Anlegerinnen und Anleger besteht jedoch kein Grund zur Panik, glaubt der Gesamtverband der Versicherer in Berlin. Schließlich sei die Lebensversicherung ein stabiler Anker, der auch in unsicheren Zeiten mit garantierten Leistungen überzeuge. Ökonomen sehen die Auswirkungen der Zölle auf die Versicherungswirtschaft deutlich kritischer.

Warum Versicherern die Bedeutungslosigkeit droht

Herbert Frommes Kolumne Zwei Branchenkenner, die man ernst nehmen muss, haben in den vergangenen Tagen vor einem schleichenden Bedeutungsverlust der Versicherer gewarnt: Aon-Präsident Eric Andersen und GDV-Präsident Norbert Rollinger. Beide haben recht. Für Wirtschaft und Gesellschaft werden Versicherer seit Jahren immer unwichtiger, auch wenn sie sich selbst gerne das Gegenteil einreden. Grund ist die Eroberung der Macht bei großen Gesellschaften durch eine Managergeneration, deren Denken sich vor allem um die Reaktion des Kapitalmarkts auf die Zahlen des Versicherers dreht. Aber Quartalszahlen passen selten zusammen mit dem langfristigen Risikoschutz, den die Versicherer bieten müssen.

Allianz muss noch lange mit Skandal leben

Die Allianz kann nicht, wie sie gehofft hatte, den Structured-Alpha-Skandal in den USA schnell hinter sich lassen. Denn der Betrugsprozess gegen Gregoire Tournant, der die Fonds leitend gemanaged hat, soll erst am 5. Februar 2024 beginnen, also in rund 16 Monaten, berichtet die Nachrichtenagentur Reuters. Das Gericht begründet das mit der Komplexität des Vorgangs. Für Allianz-Chef Oliver Bäte ist das keine gute Nachricht. Er muss damit fertig werden, dass der Aktienkurs sich deutlich schlechter entwickelt als Kurse von Rivalen. Dabei spielt der US-Skandal eine Rolle.

US-Insurtechs setzen auf Kostensenkung

Die Talfahrt der Insurtech-Aktien an den US-Börsen hat dafür gesorgt, dass die Unternehmen sich darauf konzentrieren, profitabel zu werden. Wachstum steht nicht mehr im Vordergrund, stattdessen sollen die Kosten sinken. Ein Mittel dafür sind Entlassungen. Als nächstes könnten die Insurtechs außerdem ihre Marketingausgaben drosseln, erwartet die S&P Global Market Intelligence in einem Marktbericht. Langfristig rechnet S&P damit, dass auch die Ausgaben für Technologieentwicklung zurückgehen werden.

Syncier, Heymoney, Allianz Direct: Technikprobleme der Allianz

Herbert Frommes Kolumne Wenn Anleger und Analysten Allianz-Aktien kaufen oder empfehlen, liegt das an den hohen garantierten Dividenden und den regelmäßigen Aktienrückkäufen. Der Structured Alpha-Skandal in den USA führt aktuell zu einer Schwächephase der Aktie. Langfristig denkende Anleger sollten sich aber nicht nur um diesen und mögliche weitere Skandale Sorgen machen, sondern um die technische Entwicklung. Große IT-Initiativen, die von der Allianz SE unter Konzernchef Oliver Bäte angeschoben wurden, sind entweder gescheitert oder mussten deutlich den Kurs ändern. Wie zukunftsfähig ist die Allianz?

DFV: Profitabilität wichtiger als Wachstum

Die Deutsche Familienversicherung (DFV) hat im ersten Quartal ihr Ziel erreicht, profitabel zu arbeiten. Unter dem Strich stand nach den ersten drei Monaten des Jahres ein Nachsteuergewinn von 1 Mio. Euro. Dafür hat der Versicherer vor allem an den Vertriebsausgaben geschraubt. Angesichts des Kriegs in der Ukraine und unklarer wirtschaftlicher Ausgaben hat Unternehmenschef Stefan Knoll die Prioritäten verschoben. Wichtiger als Wachstum um jeden Preis ist ihm nun die Profitabilität.

Bäte will Structured Alpha-Skandal schnell beenden

Die Allianz wird der Structured Alpha-Skandal in den USA Milliarden kosten, hunderte Millionen sind bereits an geschädigte Anleger geflossen. Wie teuer das Fondsdebakel letztlich genau wird, wollte Allianz-Chef Oliver Bäte auf der Hauptversammlung nicht prognostizieren. Denn noch ist nicht klar, wie hoch mögliche Geldstrafen des Justizministeriums und der Börsenaufsicht sein werden. Bäte versprühte dennoch Optimismus. „Wir wollen das rechtlich und auch finanziell sehr schnell hinter uns bringen“, sagte er. Vor der Hauptversammlung mussten sich die Münchener harsche Kritik von Anlegern gefallen lassen.

Knoll enttäuscht, Schinnenburg muss gehen

Stefan Knoll (Bild), Gründer und Chef der Deutschen Familienversicherung, ist trotz einer Steigerung der Bruttobeiträge im vergangenen Jahr um 35 Prozent auf 155 Mio. Euro nicht auf ganzer Linie zufrieden. Das Neugeschäftsvolumen lag mit 23 Mio. Euro deutlich unter dem ursprünglich angestrebten Zielwert. Das hat Konsequenzen: Das Unternehmen feuert Vertriebsvorstand Stephan Schinnenburg. Dass der Verlust geringer ausfällt als erwartet, liegt vor allem am spürbar verbesserten Kapitalanlageergebnis.

Lemonade und das Allianz-Aktientrauma

Herbert Frommes Kolumne Das Start-up Lemonade wird an der New Yorker Börse mit 9 Mrd. Dollar bewertet. Innerhalb von sechs Monaten hat sich der Kurs des sehr kleinen Versicherers verdreifacht. Verglichen damit dümpeln die Kurse großer Versicherer wie Allianz und Munich Re vor sich hin. Das erklärt den Eifer der Vorstände, trotz Krise auf jeden Fall Dividenden zahlen zu wollen. Dazu kommt ein Trauma, das jetzt 20 Jahre alt ist – aber immer noch wirkt.

Ein ganz dünner Draht

Herbert Frommes Kolumne Allianz und Munich Re sind in einer Zwickmühle. Einerseits müssen sie klarmachen, dass die Krise sie selbstverständlich auch betrifft und dass sie gute Gründe haben für ihr aktuelles Marktverhalten. Dazu gehören die Zahlungsverweigerung in der Betriebsschließung, der Ausschluss von Pandemierisiken aus künftigen Policen und die steilen Preissteigerungen in der Industrieversicherung. Gleichzeitig versuchen sie, ihren Aktionären den Eindruck von größtmöglicher Normalität zu geben, schließlich leiden beide aktuell unter Liebesentzug der Anleger. Die Akteure tanzen auf einem ganz dünnen Draht.

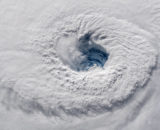

„Florence“ wird langsamer, bleibt aber gefährlich

US-Behörden haben den Hurrikan „Florence“, der am Freitagmorgen auf die Ostküste der USA treffen soll, von Stufe 5 auf Stufe 2 herabgesetzt. An seiner Zerstörungskraft ändert das aber nicht viel, Experten rechnen mit Versicherungsschäden von bis zu 20 Mrd. Dollar. Der Hurrikan bewegt sich außergewöhnlich langsam voran, Sturmfluten und Regenfälle dürften daher umso länger anhalten und auch im Landesinneren starke Überschwemmungen verursachen. Für Unternehmen steigt die Gefahr teurer Betriebsunterbrechungen, vor allem durch Engpässe bei der der Versorgung mit Strom, Wasser und Kraftstoffen. Am Freitag senkte J.P. Morgan seine Schadenprognose: Die versicherten Schäden dürften eher am unteren Ende des Korridors von […]